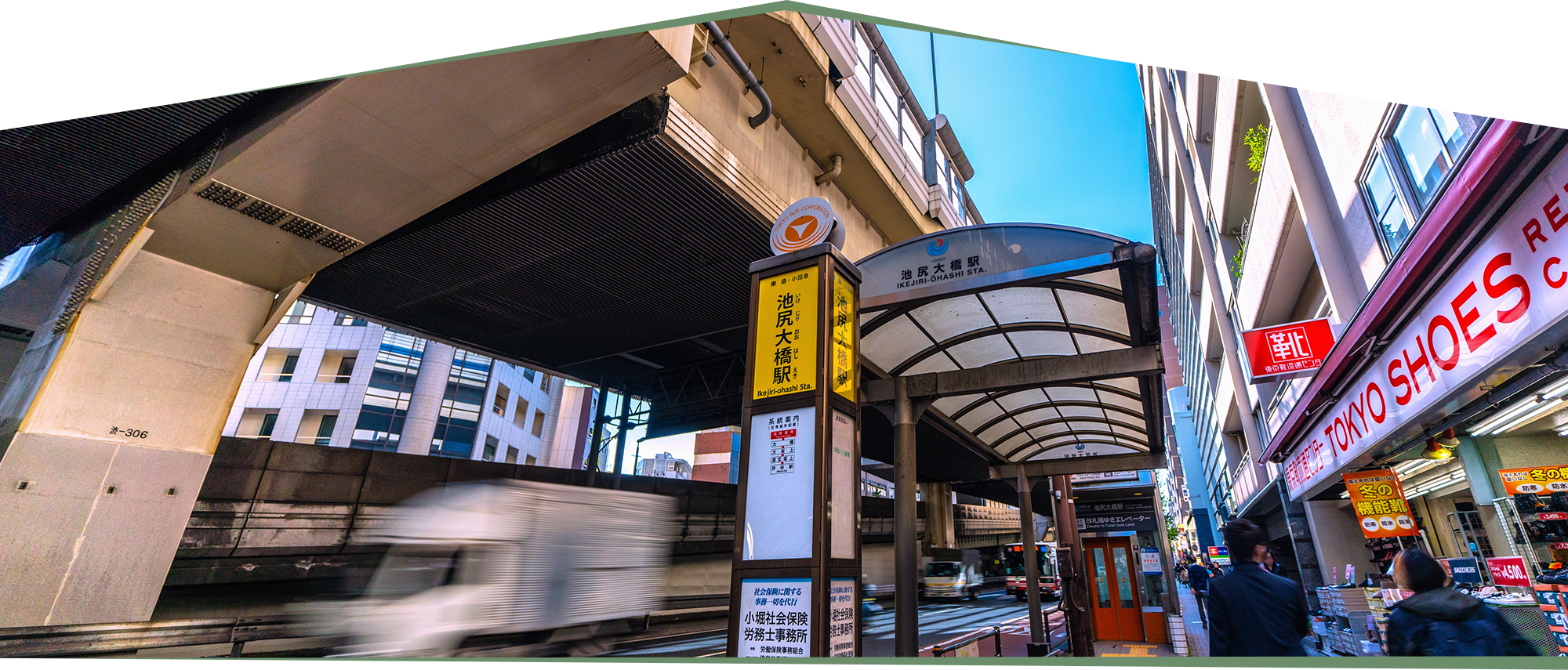

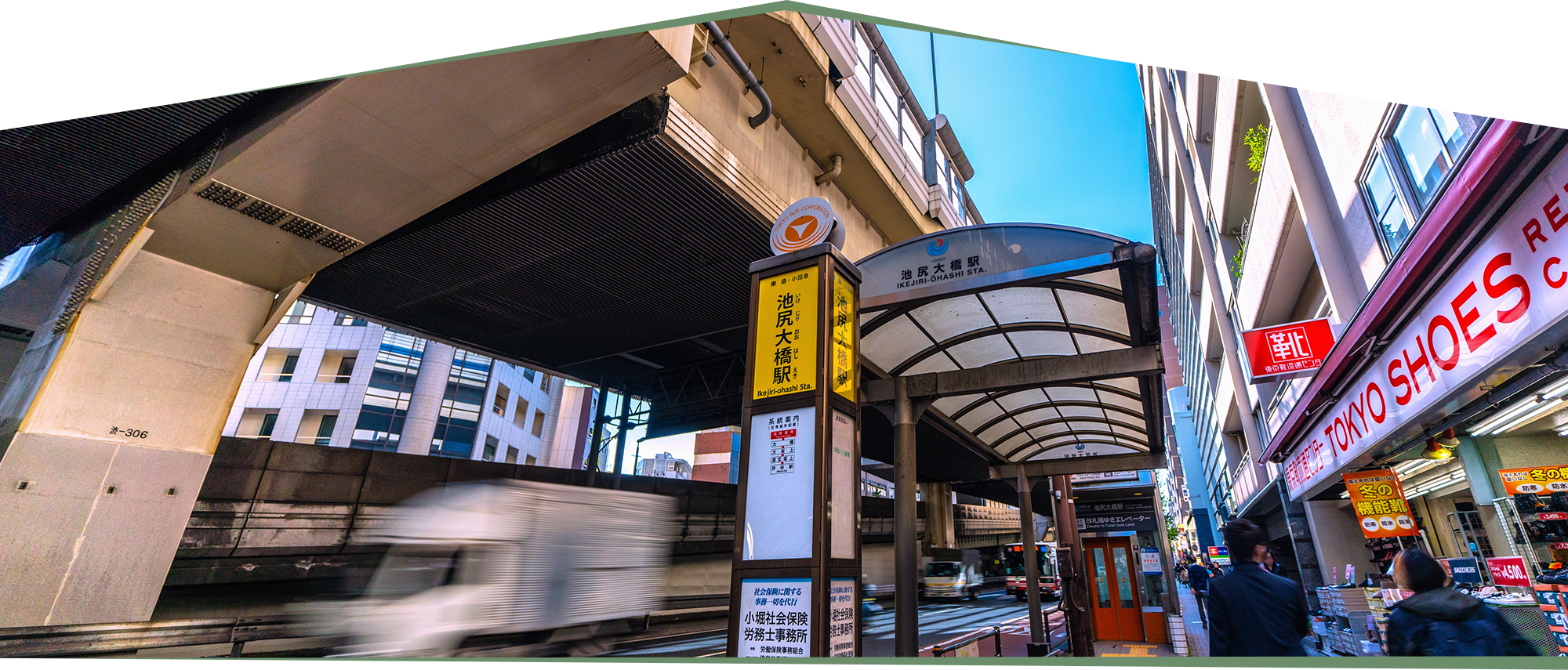

エスジーホームズは世田谷区の中でもとりわけ

池尻・三宿・三軒茶屋の地域に密着し、良質な物件を提供いたします。

尚当社では相続・税務等、不動産に関する一般相談も無料で

受け付けておりますので、お問い合せおよび

ご活用下さいますようお待ちしております。

平素は格別のお引き立てを賜り厚く御礼申し上げます。

弊社の冬季休業期間につきましてご案内申し上げます。

冬季休業期間

2023年12月29日(金)~2024年1月4日(木)

休業期間中に頂きましたお問合せにつきましては、

2024年1月5日(金)より順次対応させて頂きます。

ご迷惑をお掛けいたしますが、何卒ご了承くださいますよう宜しくお願い申し上げます。

給水排水トラブル・鍵開け・ガラス破損等の応急対応・緊急出動サービス

1)24時間安心サポート くらしーど24にご加入の方

電話0120-410-554

1)にご加入でされていない方は下記へご連絡お願いいたします。

2)東京海上ミレア少額短期保険㈱でご契約の方

東京海上ミレア「現場急行サービス」専用ダイヤル

電話0120-365-935

※火災保険の契約をご自身でされている方はご契約中の保険会社へご連絡お願いいたします。

平素は格別のお引き立てを賜り厚く御礼申し上げます。

弊社の夏季休業期間につきましてご案内申し上げます。

夏季休業期間

2023年8月10日(木)~2023年8月16日(水)

休業期間中に頂きましたお問合せにつきましては、

8月17日(木)より順次対応させて頂きます。

ご迷惑をお掛けいたしますが、何卒ご了承くださいますよう宜しくお願い申し上げます。

給水排水トラブル・鍵開け・ガラス破損等の応急対応・緊急出動サービス

1)24時間安心サポート くらしーど24にご加入の方

電話0120-410-554

1)にご加入でされていない方は下記へご連絡お願いいたします。

2)東京海上ミレア少額短期保険㈱でご契約の方

東京海上ミレア「現場急行サービス」専用ダイヤル

電話0120-365-935

※火災保険の契約をご自身でされている方はご契約中の保険会社へご連絡お願いいたします。

ホームページをリニューアルしました!

contact

気に入った物件を見つけたら、メール、または電話でお問い合わせください。

viewing

エスジーホームズにご来店いただき、実際にご希望の物件の内見(下見)をいただけます。

confirmation

気に入った物件を見つけたら、メール、または電話でお問い合わせください。

application

下見後、問題がなければ、申込み手続きを行います。

examination

契約には入居審査が必要です。ご提出いただいた書類をもとに審査を行ない、その結果は後日ご連絡いたします。

explanation

入居審査が通ったら直接店舗に足を運んでいただき、担当者からの「重要事項の説明」を受けていただきます。

preparation

「住民票」や「印鑑証明」などの、ご契約の際に必要な書類の準備をお願いしております。

signature

契約書の内容を充分にご確認いただき、ご契約いただいております。何か不明点がございましたら、遠慮なくご相談ください。

acceptance

契約書や必要書類のご提出、ご入居に必要なお支払いをいただきましたら、鍵をお渡しいたします。ご入居までのお手続きは以上となります。

consultation

不動産売却とはどういうものなのか、ご不明な点について何でもご相談ください。

assessment

ご希望の価格や時期について伺い、物件の状況について調査を行った上で、査定を行います。

conclusion

売却が成立した際の不動産会社への報酬額や売却活動の方針を取り決めます。

sales activity

広告による販売活動を行い、興味を持たれた方へのお問い合わせに対応します。反響について報告し、内覧へのご協力をお願いします。

conclusion

買主側の住宅ローン事前審査」と「物件の最終調査」を行い、問題がなければ不動産売買契約を結びます。

handover of property

売却価格分の代金を買主から受け取ると同時に、売主の住宅ローン残金の融資先銀行への返済を行います。売主・買主・不動産会社・金融機関担当者を交えて決済が完了したら、同日のうちに不動産の引渡しが行われます。

お電話でのお問い合わせ

TEL 03-3487-9831

営業時間 平日 10:00~18:00

祝祭日・土 10:00~18:00

定休無(年末年始・GW等は除く)

メールでのお問い合わせは

こちらよりお問い合わせください。